Maatregelen voor bv en dga

18 september 2024 | Door: Dick Leeuw

Het toptarief in box 2 gaat in 2025 van 33% naar 31%. De aftrekpost voor giften vanuit de bv vervalt.

Hoge tarief box 2 inkomstenbelasting daalt

In box 2 vallen inkomsten uit een zogenaamd aanmerkelijk belang (meestal een aandelenbelang van 5% of hoger). Denk aan dividenduitkeringen en winsten behaald bij de verkoop van aanmerkelijkbelangaandelen.

Vanaf 1 januari 2025 veranderen de tarieven. Tot een inkomen van € 67.000 (per fiscale partner) bedraagt het tarief in box 2 nog steeds 24,5%. Het meerdere wordt belast tegen 31% (in 2024 is dit nog 33%). Hiermee wordt de verhoging die per 2024 inging weer teruggedraaid.

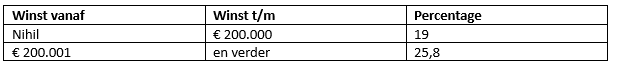

Tarieven vennootschapsbelasting 2025

De tarieven en tariefschijven in de vennootschapsbelasting wijzigen in 2025 niet ten opzichte van 2024.

Afschaffing giftenaftrek in de vennootschapsbelasting

Giften aan goede doelen gedaan vanuit je bv-structuur leiden vanaf 2025 niet meer tot een aftrekpost voor de vennootschapsbelasting. In 2024 is dat nog wel het geval tot maximaal € 100.000 of 50% van de winst. Gemaakte kosten in het kader van sponsoring, reclame of maatschappelijk verantwoord ondernemen blijven wel aftrekbaar.

Verder moet vanaf 2025 dividendbelasting worden ingehouden en afgedragen en inkomstenbelasting in box 2 worden betaald over een gift vanuit je bv aan het goede doel. Daar staat tegenover dat de gift bij jou als dga wel aftrekbaar is in box 1 van de inkomstenbelasting.

Wijzigingen in de bedrijfsopvolgingsregeling

De komende jaren verandert er stapsgewijze het één en ander aan de belangrijke doorschuifregeling in de inkomstenbelasting en de bedrijfsopvolgingsregeling voor de schenk- en erfbelasting. Deze veranderingen komen voort vanuit een evaluatie van de regelingen. De wijzigingen hebben we opgenomen in een apart nieuwsartikel.

Earningstrippingmaatregel en vastgoedvennootschappen

De earningstrippingmaatregel beperkt in algemene zin de mogelijkheid om rente in aftrek te brengen. Wel geldt de aftrekbeperking pas als de rente de € 1.000.000 en/of 20% van de EBITDA te boven gaat. Om deze reden worden vennootschappen in de praktijk opgesplitst. Zo kun je de rentelast per vennootschap beperken tot maximaal € 1.000.000. Vanwege de financieringsbehoefte rondom onroerend goed zien we dit veelal bij vastgoedvennootschappen. Om te voorkomen dat op deze wijze de effectiviteit van de earningstrippingmaatregel wordt omzeild, is per 2025 een aanpassing voorgesteld om vastgoedlichamen uit te sluiten van de aftrekbare drempel van € 1.000.000.

Zoals gezegd geldt de aftrekbeperking op dit moment pas als de rente de 20% van de EBITDA te boven gaat. Dit percentage wordt op 25% gezet, waardoor bedrijven met een hogere rentelast tegemoet worden gekomen.

Samenloop kwijtscheldingswinstvrijstelling en verliesverrekening

De kwijtscheldingswinstvrijstelling in combinatie met de regelgeving voor de verliesverrekening in de vennootschapbelasting maakt de kwijtschelding van schulden ingewikkeld. Dit komt doordat een kwijtscheldingswinst ontstaat. Dit kan effectief leiden tot heffing van vennootschapsbelasting. Een technische aanpassing van de wetstekst voorkomt dit.

Aanpassing Inhoudingsvrijstelling dividendbelasting

In de huidige situatie is het toepassen van de inhoudingsvrijstelling optioneel in deelnemingssituaties en fiscale eenheidssituaties. Dit wordt door de aanpassing verplicht. Bijkomend voordeel is dat aandeelhouders bezwaar kunnen indienen op het moment dat de inhoudingsvrijstelling niet wordt toegepast. Hierdoor ontstaat een toegangspoort tot de rechtspraak voor situaties waarbij de uitkerende vennootschap van mening verschilt over de toepassing van de inhoudingsvrijstelling met haar aandeelhouders.

Aanpassing liquidatieverliesregeling

Er worden twee technische wijzigingen voorgesteld in de liquidatieverliesregeling, te weten:

- Wijziging van de berekening van het voor de deelneming opgeofferde bedrag; in de berekening wordt door de wijziging ook rekening gehouden met door belastingplichtigen ten gunste van de belastbare winst teruggenomen afwaardering van een vordering op die deelneming, zonder dat een bedrag gelijk aan de afwaardering aan de zogenoemde opwaarderingsreserve wordt toegevoegd. Hier kan sprake van zijn indien bepaalde besmette rechtshandelingen zich (o.a. als de belastingplichtige haar vordering prijsgeeft);

- Wijziging van de tussenhoudsterbepaling; In de praktijk is gebleken dat in strijd met doel en strekking van de liquidatieverliesregeling het in bepaalde situaties mogelijk was om niet-aftrekbare verkoopverliezen op een middellijk gehouden deelneming om te zetten in aftrekbare liquidatieverliezen op een onmiddellijk gehouden deelneming. Dit wordt met de wijziging voorkomen.

Dubbeltelling Wet excessief lenen bij personenvenootschappen

De Wet excessief lenen bij de eigen vennootschap is in werking getreden per 1 januari 2023 en regelt kort gezegd dat ingeval een aanmerkelijkbelanghouder meer dan € 500.000 (maximumbedrag) leent van de eigen vennootschap, het bovenmatige deel wordt belast als fictief regulier voordeel in box 2.

Het maximumbedrag wordt vervolgens verhoogd met het bedrag van dit bovenmatige deel. Deze wet had een onvoorzien en onbedoeld gevolg. Het kabinet stelt nu voor om deze problemen met terugwerkende kracht tot 1 januari 2023 te herstellen. Dit omvat onder andere situaties waarin een dubbeltelling optreedt bij een samenwerkingsverband waarin een dga participeert en geld leent van de bv van deze dga.

Aanpak van vastgoedaandelentransacties

Bij het leveren van nieuwe onroerende zaken is in principe omzetbelasting verschuldigd. Deze leveringen zijn op grond van de zogenoemde samenloopvrijstelling vrijgesteld van overdrachtsbelasting. Het is ook mogelijk om nieuwe onroerende zaken via een aandelentransactie over te dragen. Dan is er op dit moment geen omzetbelasting én geen overdrachtsbelasting verschuldigd. Het kabinet vindt dit niet wenselijk en past daarom de samenloopvrijstelling aan. Deze maatregel is vorig jaar al aangenomen en treedt in werking per 1 januari 2025. Er vindt dan onder omstandigheden in die specifieke gevallen heffing van 4% overdrachtsbelasting plaats.